新興国投資という難しいジャンルで奮闘しているクラウドクレジットのパフォーマンスや期待値を客観的に分析します。

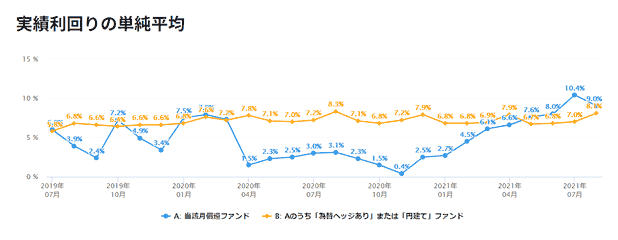

実績利回りの単純平均における「為替ヘッジありの数値」は7.0%前後で推移しています。ただし、この数値は貸し倒れなどのマイナスが考慮されていない数値です。

また、長期的には為替ヘッジ無しのほうが少しだけ数値が上がるはず(ヘッジコストがかからない)ですが、グラフの期間では為替で損失が出ています。

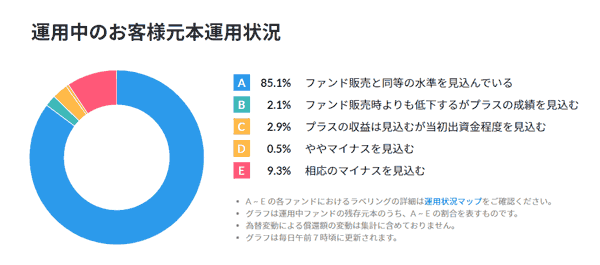

2021年2月に書いた記事では、Aが90.4%、B~Dは0.7%、Eが8.8%だったので、運用状況は悪化しています。

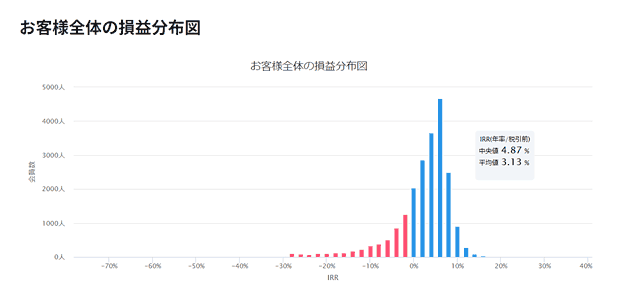

2014年6月から2021年03月までの統計情報です。

数値は税引前の利回りです。運用手数料は引いてあります。

将来の貸付金返済については「クラウドクレジットが把握している情報をもとに、その信頼性等も考慮のうえ、当社が独自に予測」しているとのことです。

平均値は3.13%です。

この数値が現時点でクラウドクレジットを把握するのに最も適したものです。

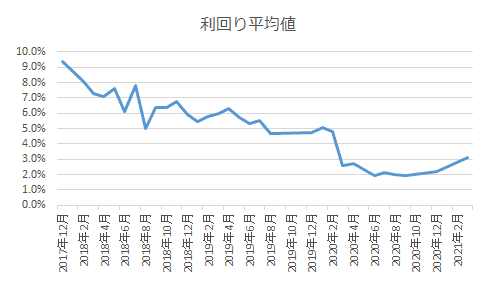

過去にクラウドクレジットが発表した利回り平均値をグラフ化してみました。

為替変動による上下だけでなく、貸し倒れの表面化により明らかな下落傾向となっています。

実際のところかなり厳しい状況です。

・海外案件なのでコストが高くなってしまうこと

・海外案件なのでモニタリングが難しいこと

・不動産などの担保がないこと

・新型コロナの影響

などが影響しています。

・クラウドクレジットの優良ファンド組成能力が高まっていく

・クラウドクレジットのモニタリング体制が強化される

・新型コロナの影響が縮小していく

・投資家のファンド選定能力が高まる

現時点ではこれらに可能性を加味すれば投資できないことはありませんが、これ以上平均値が低下すると投資対象外になります。

個人的には好きなサービスなので応援しています。

クラウドクレジットはベテラン投資家向けの難しいサービスなので、投資に不慣れな方は「オーナーズブック」「CRE Funding」「Rimple」あたりの手堅いサービスからはじめることをおすすめします。

| クラファン事業ごとの分配金スケジュール一覧!毎月、四半期、一括など | ||

| 利回り10%以上が当然!ヤマワケエステートの高利回りに釣られてもいいのか? | ||

| 大人気「AGクラウドファンディング」の現況分析!利回り4~6%は美味しい | ||

| 2024年のソーシャルレンディング&不動産クラファン投資で気を付けること | ||

| COMMOSUSの新規登録ユーザー必読!申込キャンセルの罠を回避する方法 | ||

| 全記事の一覧 | ||