コロナの影響で暴落したJ-REITに注目している人が多いと思いますので、ファンド評価を行います。第1回は森トラスト・ホテルリート投資法人(3478)です。利回りは8.4%程度とされていますが、ホテルREITは賃料変動制を採用しているため、直近の利回りは大幅に下がることが予想されます。

| ファンド名 | 森トラスト・ホテルリート投資法人(3478) |

|---|---|

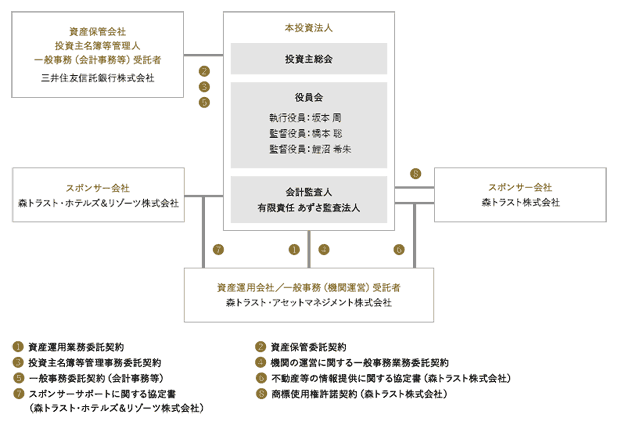

| 執行役員 | 坂本 周 |

| 上場日 | 2017年2月7日 |

| タイプ | ホテル特化型 |

| エリア | 都心一等地又は世界的に著名な観光エリア |

| スポンサー |

森トラスト(開発) 森トラスト・ホテルズ&リゾーツ(運営・マネジメント) |

| 資産運用会社 | 森トラスト・アセットマネジメント |

| 主な投資主 | 森トラスト(32.80%) |

| ホテル名 / エリア | 建築年 | 取得価格 | 投資比率 | 客室数 | 賃貸方式 |

|---|---|---|---|---|---|

| シャングリ・ラ ホテル東京(リース) 東京都千代田区 | 2008年 | 420億円 | 38.7% | 200 | 固定+変動 |

| ホテルサンルートプラザ新宿(リース) 東京都渋谷区 | 2007年 | 286億円 | 26.4% | 624 | 固定 |

| コートヤード・バイ・マリオット新大阪 大阪市淀川区 | 1997年 | 176億円 | 16.2% | 332 | 固定+変動 |

| コートヤード・バイ・マリオット東京 東京都中央区 | 2014年 | 138億円 | 12.7% | 150 | 固定+変動 |

| ヒルトン小田原リゾート&スパ 神奈川県小田原市 | 1997年 | 65億円 | 6.0% | 163 | 変動 |

| 物件数 | 5件 |

|---|---|

| 都市6区比率 | 77.8% |

| インターナショナルブランド | 73.6% |

| スポンサー開発比率 | 94.0% |

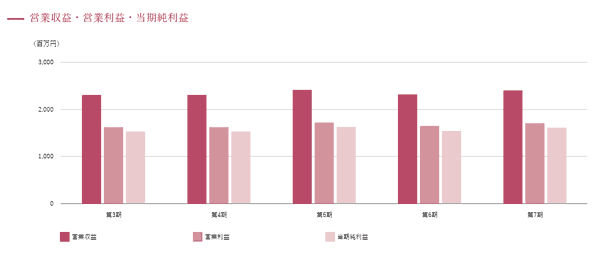

| 第3期 2017年8月期 |

第4期 2018年2月期 |

第5期 2018年8月期 |

第6期 2019年2月期 |

第7期 2019年8月期 |

|

|---|---|---|---|---|---|

| 営業収益 | 23.02億 | 23.06億 | 24.09億 | 23.22億 | 23.99億 |

| 営業利益 | 16.24億 | 16.25億 | 17.25億 | 16.44億 | 17.08億 |

| 純利益 | 15.34億 | 15.33億 | 16.27億 | 15.44億 | 16.09億 |

| 1口当たり分配金 | 3,070円 | 3,067円 | 3,255円 | 3,090円 | 3,219円 |

| 総資産額 | 1,064.11億 | 1,062.40億 | 1,064.13億 | 1,052.57億 | 1,044.38億 |

| 純資産額 | 515.35億 | 515.33億 | 516.27億 | 515.45億 | 516.09億 |

| 有利子負債額 | 495.00億 | 495.00億 | 495.00億 | 485.00億 | 475.00億 |

| 有利子負債比率 | 46.5% | 46.6% | 46.5% | 46.1% | 45.5% |

非常に安定した利益を継続しています。

有利子負債比率(LTV)は高めですが、50%を超えていないので及第点です。

平均借入金利は0.43%と他REITと比較して非常に低い水準です。

| 年月日 | 摘要 | 出資総額 | 発行済投資口数 | ||

|---|---|---|---|---|---|

| 増加額 | 残高 | 増加額 | 残高 | ||

| 2016年1月15日 | 私募設立 | 1億円 | 1億円 | 1,000 | 1,000 |

| 2016年6月1日 | 私募増資 | 499億円 | 500億円 | 499,000 | 500,000 |

今のところむやみな増資がなく、好感の持てる状況です。

| 株価 | 78,700円 |

|---|---|

| 時価総額 | 393.50億円 |

| 分配金利回り | 8.68% |

| NAV倍率 | 0.56倍 |

| 有利子負債比率 | 45.5% |

| 平均築年数 | 13.64年 |

利回りを見ても、NAV倍率を見ても非常に割安水準であることが分かります。

ホテルファンドとしては平均築年数が低いのもプラス要素です。

ただし、ホテルの収益は住宅などのように安定していないので注意してください。

「東京の地価下落」「インバウンドの終焉」「コロナの長期化」という懸念はあるにせよ、とても魅力的な投資先だと感じます。シャングリ・ラ ホテル東京を所有できるなんてテンションが上がりますね。

> 9767さん

「クラファンは優先80%部分、REITは劣後60%部分への投資」

というのは、とても分かりやすい表現ですね。その他の特徴としてREITは市場で取引されているため、期待値が大きく反映されることです。

単純比較であればクラファンのほうがリスクが低いです。運営者がまとも&通常案件(※)であれば、REITのように短期間で40~50%の損失となることはありません。

※CREALの「上野、SOLA沖縄学園、ちくら」あたりは特殊案件だと考えています。

> 9747さん

その通りだと思います。

私も安易に割安と考えるのは危険だと考えています。