| 2007年 | サブプライムローン問題(不良債権化)の顕在化。 |

|---|---|

| 2008年9月 | 投資銀行であるリーマン・ブラザーズが経営破綻。 |

| 2008年9月 | アメリカ合衆国下院が緊急経済安定化法案を一旦否決。 ダウ平均株価が史上最大の777ドルの暴落を記録。 |

| 2008年10月 | リーマンショックから約1ヶ月でアメリカ(ダウ)は約25%、日本(日経平均)は約30%ほど下落。特に10月6日からの一週間は「暗黒の1週間」と呼ばれている。 |

リーマンショック以前から不景気が続いていたため直接的な影響は少なかったと言われています。しかし、アメリカを中心とする世界的な経済の冷え込みから、じわじわと日本経済の景気後退に繋がっていきました。

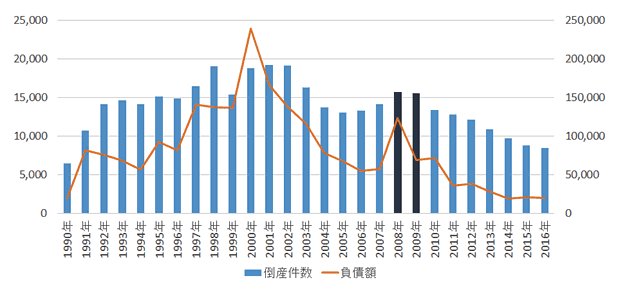

リーマンショックにおける日本国内での倒産件数への影響は2008年と2009年が例年の10%増し程度です。2008年の負債額は12兆円を超えていますが、リーマンブラザーズ証券(3兆4,314億円)の影響が大きいです。

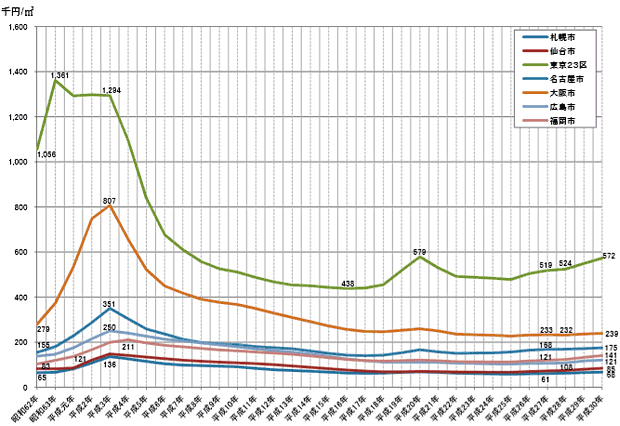

こちらは住宅地の地価推移です。東京都区部はリーマンショックが起きた2008年(H20年)から2年間で20%ほど下落しています。商業地に比べると緩やかに推移しています。

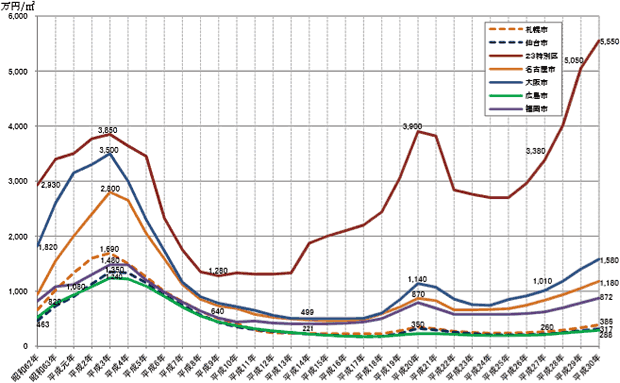

こちらは商業地の地価推移です。東京都区部はリーマンショックが起きた2008年(H20年)から2年間で30%ほど下落していますが、東京オリンピックが開催決定した2013年(H25年)から急激な上昇に転じています。

東京オリンピックが要因だと思われていますがそれだけではありません。特に日銀の異次元緩和や外国人観光客急増が相互作用して地価急騰に影響しています。

| 2012年 | 835万人 |

|---|---|

| 2013年 | 1,036万人 |

| 2014年 | 1,341万人 |

| 2015年 | 1,973万人 |

| 2016年 | 2,403万人 |

| 2017年 | 2,869万人 |

・消費税増税(2019年10月・8% → 10%)

・東京オリンピック終了(2020年7月24日~8月9日に開催)

・2022年問題(生産緑地の放出・東京市部・東京ドーム700個分)

世界恐慌が起こればそれなりに延滞率も上がりますが、適切な投資をしていれば短期間で大きな損失を受ける可能性は低いでしょう。理屈上は株式投資よりもリスクは低いはずです。

私が心配していることは「恐慌による損失」よりも「地価上昇終了による案件不足」という状況です。

ソーシャルレンディングは「資金が必要だが銀行からの融資を受けづらい業界」に対して融資をすることに投資妙味がありました。パチンコ、再生可能エネルギー、不動産転売といったビジネスです。

地価上昇に陰りが見えれば不動産転売・不動産投資における資金需要は大幅に減ってしまいます。次なる資金需要が生まれることを願っています。

また、地価上昇終了時には質の低い不動産転売案件が増えるかもしれません。いくら利回りが高くても、そのような案件には手を出さないように気をつけてください。

| 1 | 高利回りファンドは避ける |

|---|---|

| 2 | 運用期間が長すぎるものは避ける(2年は警戒・1年推奨) |

| 3 | できるだけシニアローンを選ぶ(抵当権1位) |

| 4 | できるだけLTVに余裕のあるファンドを選ぶ |

| 5 | 担保査定が信頼できるソーシャルレンディング事業者を選ぶ |

| 6 | 資金使途が不動産転売のファンド比率を下げる |

| クラファン事業ごとの分配金スケジュール一覧!毎月、四半期、一括など | ||

| 利回り10%以上が当然!ヤマワケエステートの高利回りに釣られてもいいのか? | ||

| 大人気「AGクラウドファンディング」の現況分析!利回り4~6%は美味しい | ||

| 2024年のソーシャルレンディング&不動産クラファン投資で気を付けること | ||

| COMMOSUSの新規登録ユーザー必読!申込キャンセルの罠を回避する方法 | ||

| 全記事の一覧 | ||